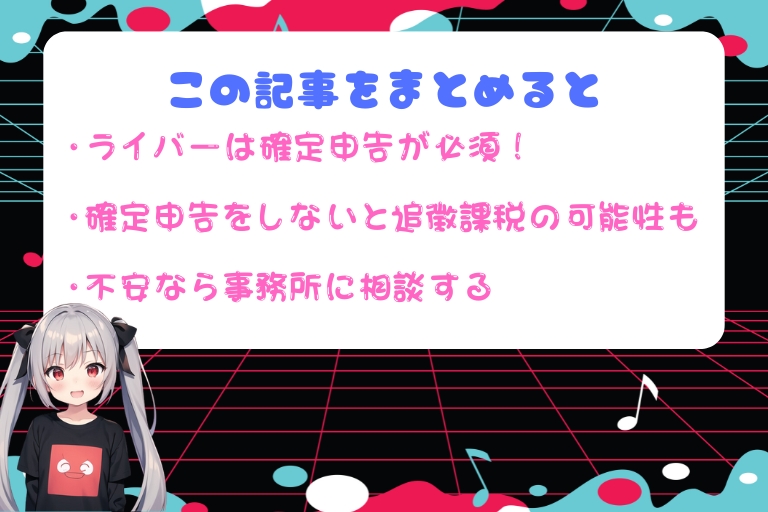

ライバーとして活動している人は、収入次第では確定申告をしなければなりません。

とくに副業として配信をしている人や、個人事業主として活動しているライバーは、正確な収入報告と税務処理は重要な課題です。

この記事では、ライバーが確定申告をしないとどのようなリスクがあるのか、具体的なやり方や節税方法について詳しく解説していきます。

これからライバーとして活動しようと思っている人や、現在活動中の人は参考にしてください!

確定申告に関する疑問や注意点をしっかりおさえて、適切な対応を心がけましょう!

\ライバーの相談ならSTAR BRIGHT!/

ライバーは確定申告が必要?

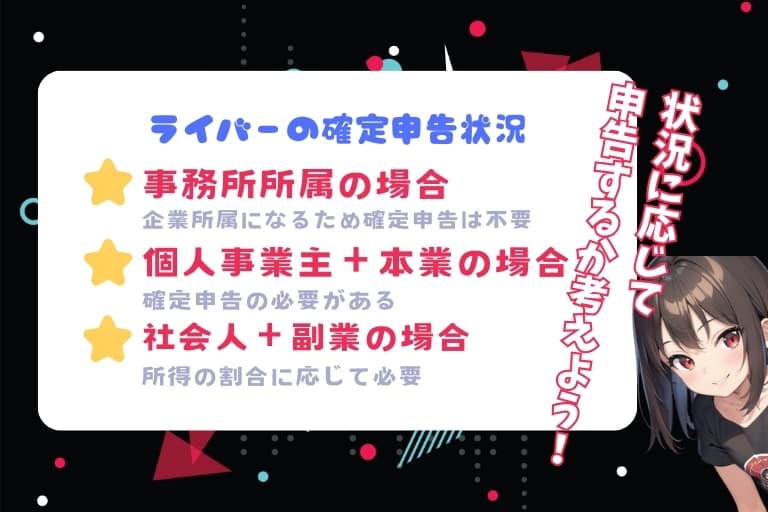

結論を言うと、ライバーの確定申告は活動状況や収入に応じて異なります。

場合によっては、確定申告が不要なこともあるので、以下の状況に分けて解説します。

・事務所所属の場合

・個人事業主+本業の場合

・社会人+副業の場合

いずれも、収入が一定額を超える場合に、確定申告が必要です。

自分のライバー活動の状況と照らし合わせて、申告が必要かどうかを判断しましょう!

事務所所属の場合

事務所に所属しているライバーの場合、報酬に対して事務所が源泉徴収をおこなうため、自分で確定申告をする必要は少なくなります。

しかし、事務所がすべての経費を処理しているわけではないので、注意が必要です。

たとえば、以下の経費など個別で負担した分は自身で管理する必要があります。

・自分で立て替えた交通費

・機材の購入費

これらは、確定申告の際に経費として申告する必要があります。

また、年末調整で済まない部分の収入についても、事務所に確認し追加の申告が必要かどうかを判断しましょう。

これを怠ると、後で税務署から指摘を受ける可能性があるため、事前に準備しておくことが重要です!

個人事業主+本業の場合

ライバーを個人事業主+本業として活動している場合、確定申告は必須です。

収入が多くなるほど税務署のチェックも厳しくなるため、正確な記録を日々の業務に取り入れましょう。

とくに、以下の場合は収入を徹底的に管理することが大切です。

・複数の配信アプリから発生する場合

・支払いタイミングが異なる場合

この場合、すべての収入を漏れなく管理するためにツールを使うことが推奨されます。

(例:マネーフォワード、Freeeなど)

また、青色申告を選択すると、最大65万円の控除が受けられます。

そのほか、配偶者控除なども適用できるケースがあり、節税対策にもなるので押さえておきましょう。

事業としての活動が活発であればあるほど、確定申告へ準備を抜かりなくすることが大切です!

社会人+副業の場合

ライバーを副業としておこなっている社会人の場合でも、年間の所得が20万円を超えると確定申告をしなければなりません。

副業の収入を会社に知られるリスクを心配する人も多いですが、通常は給与以外の所得は直接会社に通知されることはありません。

しかし、住民税の支払い方法によっては、会社にバレることもあります。

通常、多くの企業では、「特別徴収」という方法を導入しています。

特別徴収とは、毎月の給料から住民税を天引きする方法です!

住民税は、前年度の所得の金額によって変動するため、副業分(ライバーの報酬)を加算すると会社にバレるわけですね…!

しかし、住民税の支払い方法を「普通徴収」とすることで、会社に副業の収入がバレにくくなる場合があります。

普通徴収とは、払込票などを使って自分で住民税を納める方法です!

この場合、会社が管理することはなくなるためバレづらくなりますが、そもそも普通徴収に切り替える時点で、バレることがあるため注意が必要です。

そのため、ライバー活動が副業であっても、しっかりと収入を管理し、適切に申告することが重要です。

また、副業をおこなっている場合、配信機材や通信費、その他の経費をどのように計上するかが節税対策になります。

これらの支出を、漏れなく経費として申告することも節税のポイントです。

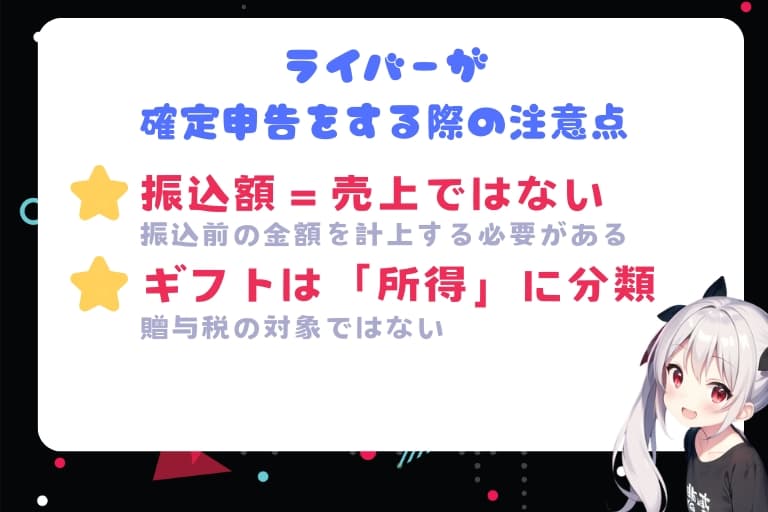

ライバーが確定申告をする際の注意点

ライバーはほかの職業に比べると特殊で、確定申告をする際はいくつか注意点があります。

それぞれまとめると、以下のとおりです。

・振込額=売上ではない

・投げ銭やギフトは「所得」として分類される

そのため、確定申告をする場合はそれぞれ注意しましょう。

振込額=売上ではない

ライバーの収入は、プラットフォームによって振り込まれる金額が異なります。

しかし、振込額がそのまま売上になるとは限りません。

多くの場合、プラットフォームが手数料を差し引いて振り込むため、実際の売上と振込額の間には差が生じることがあります。

例えば、ギフトの総受け取り金額が10万円だとします。

この場合、売上は10万円で、振込手数料や換金にかかる手数料などを差し引いたものが所得です。

そのため、確定申告の際には、売上と振込額の違いを正確に把握し、手数料やプラットフォームの管理費などの項目を分けて記録しておくことが大切です。

また、収益のなかで特定のボーナスやキャンペーンによる追加収入がある場合も、漏れなく申告する必要があります。

実際の売上を把握しないまま申告を行うと、後々に税務署からの指摘を受ける可能性があるため注意が必要です!

投げ銭やギフトは「所得」として分類される

視聴者から受け取る投げ銭やギフトは、ライバーの大きな収入源です。

しかし、これらも「所得」として分類され、課税対象となります。

ギフトや投げ銭と聞くと、誰かから贈与を受けることになるため、「贈与税」と勘違いする人も多いです。

その場合、年間110万円以内であれば税金がかかりません。

(贈与税の規定上)

ただ、投げ銭やギフトはあくまでも視聴者がライバーに対して送っているチップのようなもので、贈与ではなく所得に該当します。

そのため、確定申告の際に収支を計算する場合は、もらったギフト・投げ銭をまとめて所得として計上しましょう。

とくに、人気ライバーは投げ銭の額が大きくなるため、収入の管理が重要です。

こうした投げ銭やギフトも、すべて記録に残し、確定申告の際に報告することが大切です!

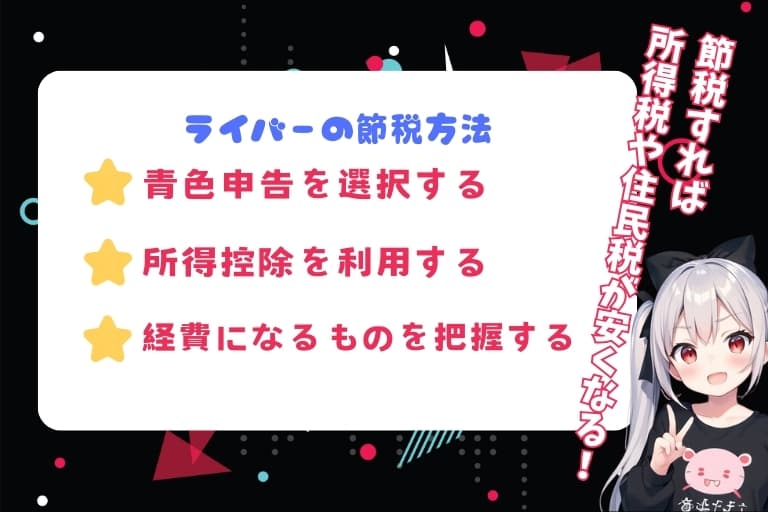

ライバーがしたい確定申告での節税方法

確定申告は、年間売上から経費を差し引いた所得に税金がかかります。

しかし、節税をすると、支払う所得税が少なくなります。

具体的な方法は、以下のとおりです。

・青色申告を選択する

・所得控除を利用する

・経費になるものを把握して計上する

個人事業主として活動していて、ある程度収入がある人は、青色申告を選択したほうがよいでしょう!

そのほかにも、所得控除や経費を差し引いて、節税していきましょう!

青色申告を選択する

青色申告は、個人事業主として活動するライバーにとって最も節税できる申告方法です。

最大で65万円の所得控除を受けられるため、税負担を大幅に軽減できます。

青色申告をするためには、事前に税務署へ申請し、青色申告承認の届け出をおこなわなければなりません。

また、青色申告では複式簿記を利用して、収入と経費を詳細に記録し、帳簿を整えることが求められます。

この複式簿記は、収支の把握を正確におこなうための手段であり、複式帳簿をまとめて提出することで、特別控除の65万円を受けられるようになります。

逆に、複式帳簿に不備があったり、簡易帳簿で提出した場合は、10万円の控除しか受けられないので注意が必要です!

さらに、青色申告には損失の繰り越し制度もあり、赤字となった場合に翌年以降の所得と相殺できます。

ライバーとして継続的に活動をおこなう場合、こうした節税策を活用して、利益を最大化しましょう。

所得控除を利用する

ライバーが確定申告をする場合、所得控除の利用も忘れないようにしましょう。

具体的には、以下のとおりです。

・基礎控除

・配偶者控除

・扶養控除

それぞれ条件を満たすことで、課税所得を減らせます。

たとえば、基礎控除はすべての納税者に適用されるため、誰でも一定の控除をうけられます。

また、扶養家族がいる場合は、扶養控除を適用することでさらに税負担を軽減可能です。

ライバーとして活動する際に、家族やパートナーがいる場合、これらの控除を正しく活用することで節税効果を高められます。

また、医療費控除や住宅ローン控除など、ライバー活動以外の支出も申告の際に考慮し、所得を正しく減らす工夫をしましょう。

経費になるものを把握して計上する

ライバーとして活動する際に発生する費用を経費計上することで、課税所得を軽減できます。

ライバーが経費計上できるものは、以下のとおりです。

【ライバーが経費計上できるもの】

・パソコン

・カメラやマイクなどの配信機材

・照明器具

・配信に必要なソフト、サービス

・配信にかかる通信費

・携帯電話の料金

これらのほかにも、業務に関連するものであれば、経費として認められます。

たとえば、配信中に着用する衣装やメイク、外出先での取材やイベント参加にかかる交通費や宿泊費も経費に含められます!

何が経費に含まれるのかをしっかり把握しておくことで、節税につながるので押さえておきたいところです!

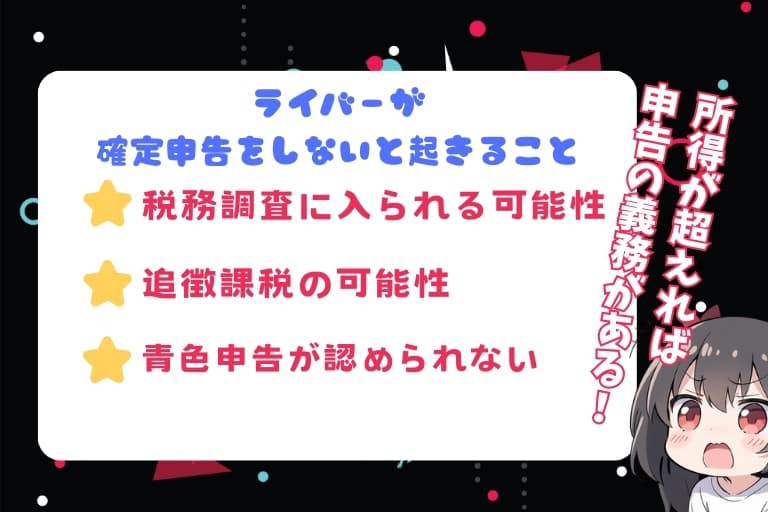

ライバーが確定申告をしなかったらバレる?

収入や状況次第では、ライバーも確定申告が不要な場合があります。

しかし、申告が必要にもかかわらず、無視していると以下のようなことになります。

・税務調査に入られる可能性

・追徴課税の可能性

・青色申告が認められない可能性がある

とくに、大きく稼いでいる場合は、税務調査に入られる可能性が高く、確定申告をしていないのがバレることも多いです。

年間所得をまとめて、しっかり申告することが大切です!

税務調査に入られる可能性

ライバーが確定申告をしなかったり、申告内容に不備があったりした場合、税務調査が入る可能性があります。

税務調査は、特定の年の収入や経費についての詳細な確認をおこなうため、数年間にわたる収入状況が調査の対象になることもあります。

とくにライバーの収入は、プラットフォームによる報告や支払いの仕組みが複雑なため、正しく申告されていないと判断されることも多いです。

税務調査に入られると、申告漏れや誤りが発覚し、追徴課税の対象になる可能性があります。

そのため、事前に適切な申告をおこなうことが重要です。

また、税務調査が入ることで精神的な負担が大きくなることも考慮し、毎年の申告を徹底しておこないましょう!

追徴課税の可能性

確定申告を怠ると、追徴課税が課される可能性があります。

税務署が申告漏れや過少申告を発見した際に、追加で課される税金のことです。

追徴課税には、以下の種類があります。

・過少申告加算税

→申告した所得税が実際よりも少なかった場合に加算される税金

(50万円以下=10%、50万円以上=15%)

・無申告加算税

→期限内に申告をしなかった場合に加算される税

(50万円以下=15%、50万円以上=20%)

・重加算税

→意図的に所得を減らして申告したり申告が遅れたりするときに加算される税金

(無申告分の40%)

これに加えて、延滞税がかかるので、税負担は非常に大きいです。

このような追徴課税は、過去数年分の収入について遡って請求されることもあり、非常に大きな負担となることがあります。

ライバーとして活動する場合、毎年適切に確定申告をおこない、追徴課税を避けるための対策をすることが重要です。

税務署からの指摘を受ける前に、自主的に申告漏れを補正することも一つの方法です!

青色申告が認められない可能性がある

ライバーが青色申告を選択している場合でも、確定申告を適切におこなわなければ、青色申告の承認が取り消されることがあります。

とくに、帳簿の不備や申告内容の誤りが多い場合、青色申告の適用を受けられなくなり、税制上の優遇措置を受けられなくなります。

青色申告が認められなくなると、最大65万円の控除が受けられなくなるほか、赤字の繰り越しやさまざまな経費の計上が制限されるので注意が必要です。

ライバーとして活動するうえで、青色申告のメリットを活用するためには、日々の収支を正確に記録し、必要な書類を整えておくことが重要です。

また、万が一申告に不備があった場合には、速やかに修正申告をおこない、青色申告の適用が継続されるようにしましょう。

複式帳簿は簡易帳簿に比べると複雑です!会計ソフトを使うなどして対策をしましょう!

あるいは、税理士に依頼して作成してもらうことも一つの方法です!

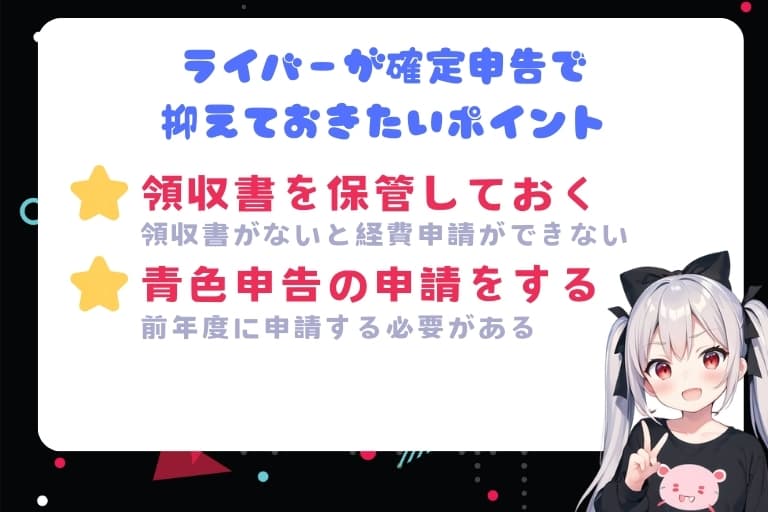

ライバーが確定申告で押さえておきたいポイント

ライバーが確定申告をする際、節税をする意味でも以下のポイントを押さえておきましょう。

・領収書を保管しておく

・青色申告の申請を必ずする

確定申告を控えている人は、要チェックです!

領収書を保管しておく

ライバーが確定申告をする際、経費を正しく申告するためには領収書の保管が不可欠です。

とくに、配信に関連する機材費や衣装代、通信費などを経費として計上する場合、領収書やレシートを紛失しないように管理しておくことが重要です。

仮に税務調査が入った場合、経費として申告した内容に対して確認が求められることがあります。

領収書を保管していない場合、経費が認められない可能性があるため注意が必要です。

領収書の保管期間は5年から7年とされており、これを守らなければ追徴課税の対象となることもあります!

領収書はデジタルでも保存できるため、スマートフォンやパソコンでスキャンし、クラウドに保存するなどして適切に保管しましょう。

定期的に整理しておくと、申告時の手間が減り、スムーズに対応できます。

会計ソフトによっては、領収書の写真データをそのまま帳簿に反映できるものもあるため、利用すると便利です!

青色申告の申請を必ずする

ライバーが節税のために青色申告を選択する場合、事前に税務署に申請をおこなわなければなりません。

青色申告の承認を得るためには、申請書を提出し、帳簿を正確に記録する準備をしましょう。

この申請を忘れると、青色申告ではなく白色申告をすることになり、節税効果が減少してしまいます。

申告期限は、青色申告をする年度の3月15日までに提出する必要があります。

1月16日以降に開業した場合は、2か月以内に申請書を提出すれば青色申告を受けられます!

青色申告を適用するためには、毎年確定申告期限までに複式帳簿を提出することが条件となります。

万が一、帳簿に不備があると青色申告が取り消されるリスクもあるため、細かな支出や収入を漏れなく記録し、正確な申告を心がけましょう。

とくに初めて青色申告をおこなうライバーには、税理士のサポートを受けながら進めることをおすすめします。

ライバーの確定申告に関するよくある質問

ライバーの確定申告は少し複雑で、わからないこともあると思います!

そうですね…。何をすればいいのかわからないです!

そこで、ライバーの確定申告に関するよくある質問を集めました!疑問を解決しているので、参考にしてください!

副業でライバーをしたら会社にバレる?

通常、会社には副業の収入が直接報告されることはありません。

しかし、住民税の納付方法によっては、会社に副業が知られるリスクがあります。

通常、会社では特別徴収が選択されており、毎月の給料から天引きされる形になっています。

そのため、副業収入が発覚することがあり、確定申告時に「普通徴収」を選ぶことが重要です。

とはいえ、特別徴収から普通徴収に切り替わったタイミングで、会社から疑問に思われることがあります。

そもそも、会社員の人が普通徴収を選択するメリットってありませんからね…。

そうですね…。「普通徴収=副業をしている」と思う会社も多いと思います!

会社規定によって、副業がそもそも禁止されているなら、懲戒解雇や減給処分も考えられるため注意が必要です。

扶養家族でライバーの場合はどうなる?

扶養家族に該当するライバーが確定申告をする場合、扶養から外れるリスクが発生する可能性があります。

通常、扶養控除を受けるためには、その年の所得が一定額を超えないことが条件です。

具体的には、103万円を超える収入がある場合、扶養控除の対象から外れ、扶養している親や配偶者が控除を受けられなくなることがあります。

103万円以下の場合、基礎控除と所得控除により所得税はかかりません。

しかし、103万円を超えた場合は、超えた分に所得税がかかる仕組みです。

また、給与収入が103万円以下だと、配偶者控除を受けられます。

(満額で38万円控除される)

あまり稼ぎすぎると、配偶者控除が十分に受けられなくなるほか、節税にもなりません。

そのため、ライバー活動によって得た収入が103万円を超えるかどうかを把握し、場合によっては自分自身で確定申告をおこないましょう!

インボイス制度に関する影響は?

2023年から導入されたインボイス制度は、ライバーの収入にも影響を与えています。

この制度では、消費税を請求する際にインボイス(適格請求書)が必要で、とくに個人事業主として活動するライバーは注意しなければなりません。

インボイスを発行するには、課税事業者として登録をおこない、消費税の納税義務が生じる場合があります。

小規模なライバーでも、一定の売上を超えると課税事業者として扱われるため、収益が多い場合はインボイス制度への対応を検討しなければなりません。

適切にインボイスを発行しないと、取引先から消費税の支払いを受けられないことがあるため注意が必要です。

期限以降に確定申告をした場合は?

確定申告の期限を過ぎてしまった場合、遅れて申告をおこなうことは可能ですが、いくつかのペナルティが発生します。

まず、期限を過ぎると延滞税が発生し、さらに加算税が課されることもあります。

これらの税金は、申告の遅延が長引くほど金額が増えるため、早めに申告を済ませることが重要です。

また、青色申告を選択している場合でも、期限後申告となるとその年の青色申告の控除を受けられなくなる可能性があります。

そのため、確定申告の期限は厳守するよう心がけましょう。

万が一遅れてしまった場合は、速やかに税務署に相談し、ペナルティを最小限に抑える対策が必要です。

まとめ

ライバーとしての活動が軌道に乗ってくると、収入に応じて確定申告をする必要があります。

適切な申告をおこなわないと、税務調査や追徴課税のリスクが高まり、将来的な問題を引き起こす可能性も。

また、節税を考慮した申告方法を選択することで、税負担を軽減できます。

この記事で解説したポイントを参考にし、確定申告の準備を早めに進め、ライバー活動を続けていきましょう!

\配信者になるならSTAR BRIGHT!/